Les questions que vous vous posez sur l’assurance de prêt

Toutes les questions sur l'assurance de prêt

Comment se faire rembourser l’assurance emprunteur ?

Pour vous faire rembourser, il vous faudra demander à votre assureur ou à votre banque de vous reverser une partie des bénéfices en question dans un délai de deux ans à compter de la fin du remboursement du prêt.

Quelle est l’assurance obligatoire lorsque des clients souscrivent un prêt immobilier ?

Est-il obligatoire de souscrire une assurance crédit immobilier ? Selon la législation en vigueur, l’emprunteur n’a aucune obligation d’assurance pour son prêt immobilier. … Dans les faits, en revanche, l’assurance est exigée par toutes les banques, lors de la signature d’un prêt immobilier.

Quels examens médicaux pour prêt immobilier ?

Bilan sanguin, hémogramme, sérologie d’hépatite, analyse d’urine ou encore électrocardiogramme. Dire la vérité ! Mentir sur son questionnaire de santé entraîne la nullité de votre contrat et peut être puni pénalement d’une forte amende.

Quelle est l’assurance obligatoire pour un prêt ?

Aucune loi n’impose de prendre une assurance de prêt immobilier. En effet, il n’y a aucune obligation légale de devoir prendre une assurance emprunteur lorsque vous contractez un crédit immobilier. Aucun texte de loi ne rend obligatoire cette protection contre certains risques de non-remboursement.

Comment calculer le coût d’une assurance prêt ?

Calculer le coût assurance de prêt n’a par conséquent rien de compliqué : pour connaître son coût mensuel, il vous suffit de multiplier le taux de l’assurance par le capital emprunté et de diviser ce résultat par 12 mois.

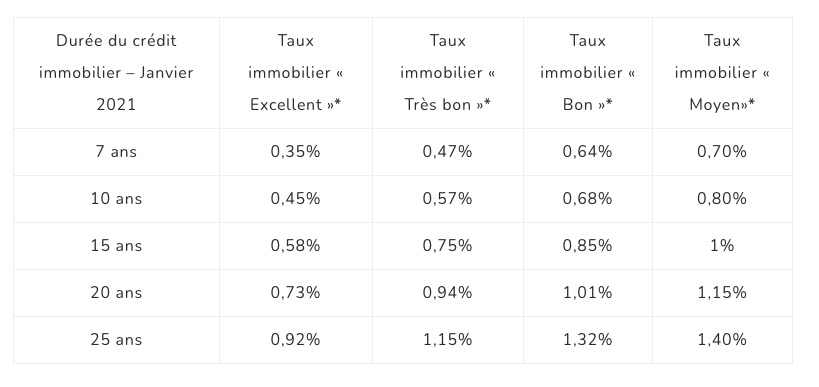

Comment connaître le taux Assurance prêt immobilier ?

À titre d’exemple, pour un emprunt de 180 000 € sur 20 ans avec une assurance au taux de 0,38%, les mensualités se calculent en multipliant 180 000 par 0,38 puis en divisant par 12, ce qui donne des mensualités de 57 €.

Comment fonctionne l’Assurance-crédit ?

L’assurance-crédit est une solution de gestion du poste clients qui préserve les entreprises contre les pertes générées par le non-paiement de factures. … l’information sur la solvabilité financière de vos clients et prospects, le recouvrement des impayés, l’indemnisation des créances garanties.

Comment faire baisser le coût de son prêt immobilier ?

Négociez un taux d’assurance plus bas avec votre banque.

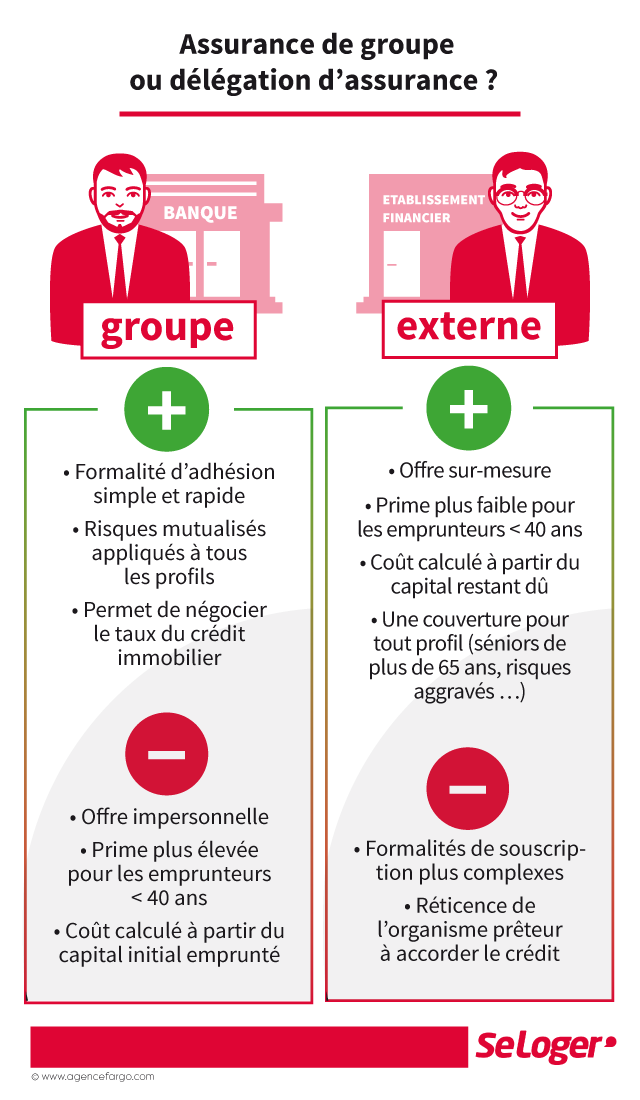

Profitez de la délégation d’assurance emprunteur.

Faites jouer la concurrence.

Choisissez une assurance aux garanties équivalentes.

Jouez sur le taux de couverture des emprunteurs.

Renégociez l’assurance de prêt immobilier chaque année.

Comment négocier son assurance prêt immobilier ?

Pour renégocier son assurance emprunteur, déposez votre dossier auprès de plusieurs assureurs ou utilisez les servir d’un courtier spécialisé en spécifiant bien les niveaux de garanties de l’assurance de prêt exigés par la banque qui vous octroie le prêt immobilier et comparez les offres entre elles.

Comment résilier une assurance perte d’emploi ?

Elle peut se faire à la fin de la première période d’engagement qui est généralement de un an puis se faire à n’importe quel moment. Pour cela, vous devez simplement faire parvenir à votre assureur un courrier en recommandé avec accusé de réception. Vous indiquerez vouloir mettre fin à votre assurance chômage.

Quelle est la date anniversaire d’un prêt immobilier ?

Depuis l’amendement Bourquin, entré en vigueur au 1er janvier 2018, l’emprunteur peut changer le contrat d’assurance de son prêt immobilier chaque année, à sa date anniversaire, tant qu’il respecte un préavis de deux mois. Oui, mais à quel anniversaire ? La loi ne précisait effectivement aucune date de référence.

Pourquoi changer d’assurance emprunteur ?

Pourquoi changer d’assurance de prêt ? La raison la plus évidente est de réaliser des économies sur vos cotisations. En effet, les multiples offres du marché combinées à l’évolution législative favorisent le changement d’assurance de prêt en cours de contrat.

Comment changer d’assurance prêt immobilier en cours ?

Grâce à la loi Hamon, il est aussi possible de changer d’assurance de prêt immobilier à tout moment au cours des 12 premiers mois suivant la signature du contrat, en envoyant une lettre recommandée avec accusé de réception et en joignant le nouveau contrat d’assurance de prêt.

Est-il possible de modifier une assurance de prêt encours ?

Un assureur peut-il modifier les garanties de l’assurance prêt immobilier en cours de crédit ? Du côté de l’assureur lui-même, le contrat ne peut être modifié sans l’accord de l’assuré. … Ce principe est en vigueur pour une grande majorité des contrats d’assurance prêt immobilier en délégation notamment.

Comment changer assurance emprunteur loi Hamon ?

La loi Hamon permet le changement d’assurance emprunteur dans l’année suivant la signature de l’offre de prêt. Ce droit s’applique aux contrats signés à compter du 26 juillet 2014. La nouvelle assurance emprunteur doit présenter des garanties équivalentes au contrat initial.