Les avantages du rachat de crédit

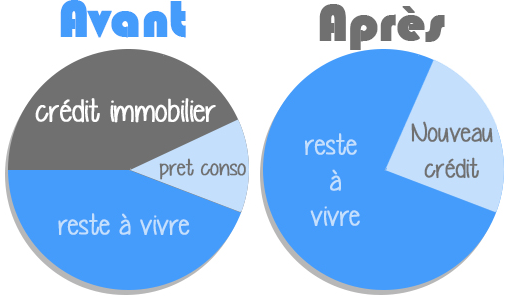

Le rachat de prêts est une procédé permettant de bloquer les échéances de rassembler plusieurs prêts en un emprunt et de ce fait, d’être prélevé d’une mensualité unique.

Grâce à internet, le regroupement de prêts peut se faire très facilement en ligne. Cependant il vous devez connaître les bonnes méthodes du rachat de crédit.

Le principe du rachat de prêts est facile : les ménages endettés s’adressent à un institution différente que celle qui leur a accordé les crédits. Cette dernière va rassembler tous les crédits (immobiliers, conso, travaux, ou autres…) en un seul et unique crédit.

Quels sont les réels avantages du rachat de crédit?

1. Une baisse significative de sa mensualité en en ayant plus qu’une seule. Pour ceux-ci qui souhaitent réaliser de nouveaux projets, cette solution leur offre un pouvoir financier supplémentaire.

2. Vous n’aurez plus qu’un seul crédit donc un seul interlocuteur.

3. Le rachat d’emprunts est ouvert à tous aussi bien aux locataires qu’aux propriétaires !

Pour que cette baisse de mensualité soit effective, vous devez obtenir un meilleur taux et il faut que la durée de votre prêt s’allonge. Ca risque de vous coûter légèrement plus cher au final.

Et si je veux faire un rachat de prêt amortissable ?

Vous devez faire le tour des banques pour savoir laquelle, en fonction de votre profil, pourra vous fournir les meilleures conditions financières.

Bon à savoir : vous ne devez pas confondre le rachat de prêt amortissable avec une renégociation du crédit de votre maison ! En effet, dans le premier cas, vous vous faites racheter votre prêt par un autre organisme financier et dans le deuxième cas vous restez à votre banque.

Quelques questions réponses sur le rachat de crédit :

Quel est le meilleur organisme pour un rachat de crédit ?

-Cetelem : Le leader en Europe du crédit à la consommation. …

-Cofinoga : Un important organisme de rachat de crédits en France. …

-Sofinco : Filiale de Crédit Agricole SA, spécialiste du rachat de crédits à la consommation et au prêt personnel.

Comment être sûr d’obtenir un rachat de crédit ?

Vous pouvez vous tourner vers une banque ou un organisme de crédit classique. Vous serez alors tenu de fournir un dossier complet, et cet établissement de financement se rémunèrera avec les intérêts perçus ou des frais de dossiers. Une autre solution consiste à faire appel à un « courtier en rachat de crédit ».

Comment ça se passe un rachat de crédit ?

Cette technique consiste à regrouper tout ou partie de ses crédits en un seul. Cette opération, que l’on peut aussi qualifier de rachat de crédit, consiste à restructurer ses dettes en regroupant tout ou partie de ses crédits (crédit immobilier, crédit à la consommation, crédit privé, crédit professionnel…) en un seul.

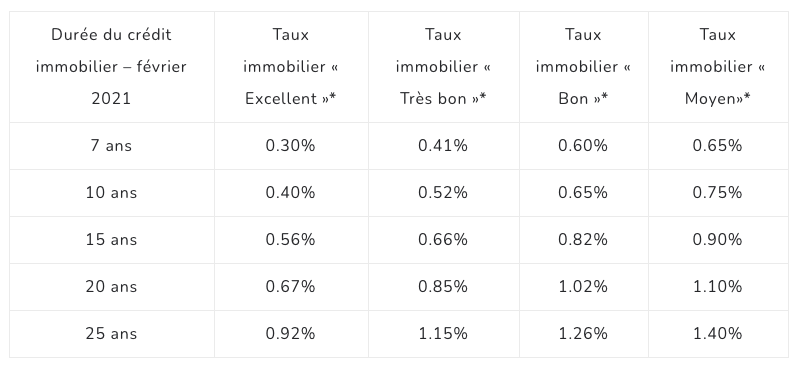

Quel taux pour un rachat de crédit ?

Si le rachat de crédit ne prend en compte que des crédits à la consommation et autres crédits locataires, les taux tournent généralement entre 4,80 et 5,5 % selon les cas.

Quelles sont les banques qui font des rachats de crédits ?

Créatis.

Crédit Lift.

CMP Banque (voir l’article sur la fin du Crédit Municipal de Paris)

Sygma BNP Paribas Personal Finance (anciennement Sygma Banque)

My Money Bank GE Money Bank.

CGI.

Pourquoi faire un rachat de crédit ?

Le rachat de crédit peut vous aider quel que soit vos objectifs : alléger vos charges, obtenir une trésorerie supplémentaire ou diminuer votre taux d’endettement. Cette opération permet en effet de regrouper toutes ses dettes en un seul prêt aux mensualités réduites.