Quel est le taux de la meilleure assurance de prêt immobilier ?

Quels sont les meilleurs assurances de prêt immobilier ?

Le montant des cotisations et le taux de l’assurance emprunter dépendront:

– De votre âge : Il s’agit du premier critère de votre taux d’assurance.

– Le montant initial de votre prêt : plus il est élevé, plus le taux d’assurance prévu est bas.

– Votre activité professionnelles et sportives : Si votre métier ou le sport que vous pratiquais est considéré comme « à risque », vous êtes susceptible de payer une prime d’assurance supplémentaires.

– Votre état de santé

– Votre statut de fumeur ou non fumeur.

Nous vous recommandons de privilégiez l’assurance individuelle plutôt que les groupes bancaires, dans le but d’obtenir de meilleur taux d’assurance. Effectivement, les assurances individuelles offrent des tarifs bien inférieurs à ceux des banques ; pour la raison que leur marges bénéficiaire sont bien plus basses.

Désormais, vous pouvez changer votre contrat d’assurance emprunteur :

– Avant la signature de l’offre ( selon la loi Lagarde )

– Dans les 12 mois après la signature ( selon la loi Hamon )

– Chaque année à la date d’anniversaire de la signature (selon l’amendement Bourquin )

Comment trouver votre assurance emprunteur au meilleur prix ?

Quand on sait qu’un tiers du coût du prêt peut partir dans l’assurance, le tarif de celle ci est évidement un critère dominant. Les cotisations se calculent avec deux méthodes :

– sur le capital initial

– sur le capital restant dû

Pour le même profil, d’une assurance à une autre, les taux peuvent augmenter voir même doubler. Nous vous recommandons donc d’évaluer et confronter le taux et les mensualités de l’assurance, mais également la prime totale.

Afin d’éviter la réalisation de devis dans chaque assurance, le plus efficace est de faire appel à un comparateur . Place des finances est un comparateur en ligne, qui recherche pour vous les meilleurs offres du marché, afin de vous présenter une sélection des meilleurs offres adaptées à votre profil.

Où souscrire à la meilleure assurance emprunteur ?

Différents acteurs sont mis en place pour vous faciliter l’accès aux meilleures assurances de crédit immobilier.

– Compagnies d’assurance en prêt immobilier : beaucoup d’acteurs présentent directement des contrats d’assurance aux emprunteurs . Certains vous proposeront une simulation de devis en ligne, mais vous devrez vous rendre sur place afin de souscrire.

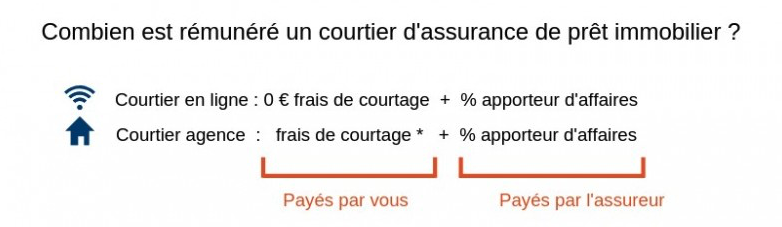

-Les courtiers d’assurance de prêt : Ils vous accompagnent pendant votre souscription et négocient les contrats de manière à avoir des tarifs très compétitifs. De plus, certains proposent une adhésion 100% en ligne (rendez vous sur placedesfinances.fr)

Place des finances se charge de vous dénicher le contrat le plus bénéfique et économique au regard de vos besoins.